El factor común sería la deficiente o inexistente educación financiera. Las claves para salir del nefasto escenario serían priorizar la deuda que tenga mayor interés, así como refinanciar créditos hipotecarios.

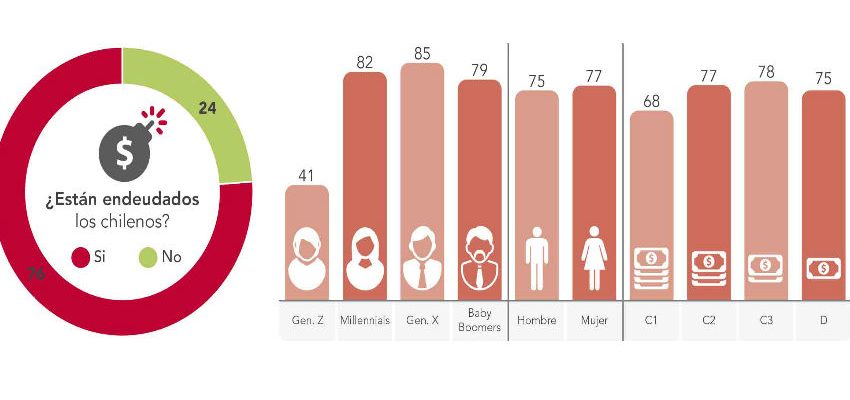

La última encuesta Cadem señala que el 76% de los chilenos declara estar endeudado actualmente y el 42% dijo estar excesivamente o bastante endeudado. Así, ocho de cada diez millennials, generación X y boomers viven actualmente bajo la presión del endeudamiento y un significativo 41% de la generación Z (principalmente, entre 18 y 21 años) ya declara estar endeudado (Ver gráfico).

Sobre qué es estar endeudado, un 60% estimó que implica no tener pagos al día y un 59% no tener dinero para los gastos personales mes a mes.

Más abajo, con un 58%, figuran quienes respondieron que tener un crédito con alguna institución financiera y un 56% con alguna casa comercial. Y compartiendo un 48% están quienes adquirieron un crédito universitario y con alguna caja de compensación.

Sobre el monto del endeudamiento, lidera con un 35% cuyos montos están entre $400.000 y $1 millón 600 mil, y un 25% menos de $400.000.

Y sobre las causas, en primer lugar, están las compras en grandes tiendas (42%), seguido por Educación personal o familiar (40%). Compras o pagos del día a día (38%) y Salud (30%).

Sobre el fenómeno, el CEO de Inversión Fácil, Cristián Lecaros, dijo que el mínimo común denominador entre todas las generaciones es la falta de educación financiera, como primer concepto importante del que carece el sistema educativo chileno.

“Se va traspasando, porque si hoy nadie se educa financieramente, esto se repite a través de las nuevas generaciones”.

El otro tema, dijo, es el nivel de capital humano, para así poder acceder a mejores ingresos y no estar cerca del sobrendeudamiento.

“Una bicicleta financiera es un círculo del que no se puede salir. Las personas pagan la tarjeta de crédito que les sea más accesible y se endeudan con otra para poder pagar la primera y, finalmente, se hace una bicicleta de mover flujos de un lado a otro del cual es muy difícil salir, a menos que me ordene y haga un presupuesto de todos los gastos que tengo recurrentes y no recurrentes”, aconsejó.

¿Avance en efectivo o crédito de consumo?

“Primero que todo, lo más importante es tener un presupuesto y realizar pitutos adicionales. Mi consejo es tomar la deuda y ordenarla desde la deuda que tenga el mayor interés, la que salga más cara mensualmente, y empezar a pre pagar ese tipo de deudas con ingresos extras. Porque normalmente el crédito de consumo es más barato que un avance en efectivo, pero a su vez un hipotecario es menos oneroso que un crédito de consumo. Si yo tengo una propiedad lo más barato sería refinanciar mi propiedad en términos simples y con la diferencia pre pagar esta deuda. La idea es cambiar deudas más caras por las que son más baratas mensualmente”, planteó Lecaros de Inversión Fácil.

La directora de Ingeniería en Administración de Duoc UC sede Concepción, Jeanette Fuentes, recordó que en muchas instancias de la vida, todos se ven enfrentados a decidir en términos financieros, sin embargo, aquellos que no conocen sobre la temática aumentan considerablemente la posibilidad de tomar decisiones incorrectas que posteriormente pueden mermar su calidad de vida.

“Ejemplo de lo anterior, es la decisión de consumo intertemporal, puesto que nuestra idiosincrasia nos impulsa a preferir niveles de consumo presente por sobre ingreso actual generando, un desahorro que debe ser cubierto, inevitablemente por deuda”.

La profesional agregó que dada la amplia gama de productos, la cotización no resulta fácil y comprender cuáles son los parámetros de comparación entre cada uno tampoco, lo que dificulta tomar una decisión correcta e incrementa la probabilidad de equivocación.